相続コラム

人生100年時代の資産運用

あけましておめでとうございます

1.はじめに

今年1月から新NISA制度がスタートします。新聞報道によると、ネット証券を中心に積立てをする投資家が増えています。新NISA制度については月刊参謀の秋季特集号で解説しましたので、今回は人生100年時代の資産運用の考え方を述べてみます(ただし、インフレの影響は考慮していません)。

2.人生100年時代の運用の原則

- (1)人生100年時代が現実になってきました。100歳以上の老人が9.2万人を超え、「90歳まで生きることを前提に貯めた資金では最後の10年が不足する」と心配される方が増えています。となると、すぐに思いつく対策はできるだけ節約するになりがちです。人によって違いがあるものの、節約すれば生活の満足度は低下しますし、多くの方は、老後資金が年々減っていくことを心配しています。

-

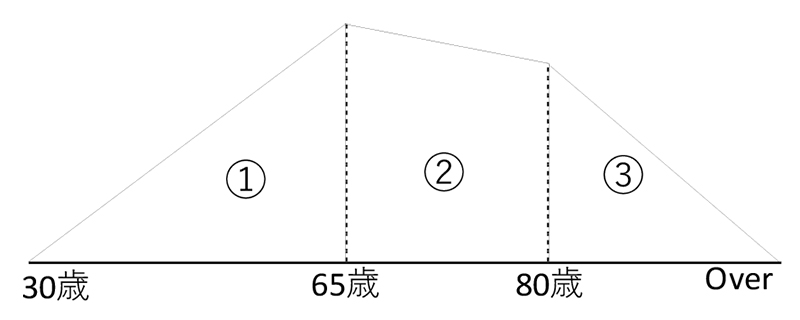

(2)資産運用の3つのステージ

①の30歳~65歳は、毎月積立て運用する時代です。投資し運用し、資金残高を増やします。投資の原則は分散投資と長期投資を両立させることで、リスクを分散させ複利をつけることで大きな力となります。

例えば、平均利回り3%で毎月21.6万円積立てれば、35年後に1億円を貯めることができます。

②の65歳~80歳は、使いながら運用する時代です。③の取り崩すだけの時代に向けて、希望する資金を残すため運用し、一部を取り崩します。例えば「3%の運用と4%の引出し」を行います。一般的に、老後資金の不足分として毎月定額を引き出す方が多く見受けられますが、率で引出すのがポイントです。年末や自分の誕生日等の日を決めて、その日の資金残高を確認します。年間の運用利回りをもとに、引出し率を決定の上、生活費の口座に移します。80歳時の寿命年数で計算された資金残高に応じ、年齢が高くなれば引出し率を上げても構いません。例えば65~70歳は引出し率3.5%、71~75歳は4.0%、76~80歳は4.5%としてみてはどうでしょうか。運用と取り崩しの併用で残高の目減りを防げます。

③は取り崩す時代です。80歳~95歳までの15年間、または100歳までの20年間を想定して、毎月の生活費から必要資金を計算します。例えば、80歳時の資金残高を20年 (240カ月) で割って生活費に充当します。利子がつかなくても7200万円あれば、月30万円の引出しが実現できます。

3.むすびにかえて

以上のように、人生100年時代においては、3つのステージに区分し、自分の立ち位置を見て、ステージごとの運用と取り崩しの原則を守れば、老後資金の不足に悩まずにすみます。「何歳まで生きられるのか」「いつ運用をストップすればいいのか」「老後資金が底をつくのが心配」といった老後の心配は、出口を想定して準備するとスッキリとした気分になれます。今は、マスコミが、新NISA制度の導入で運用をあおっていますが、自己資産の防衛にはむしろ運用と取り崩しをどのように組み合わせるのかの方が重要です。結論として、前半(②) は率による取り崩し、後半(③) は額による取り崩しが、資産寿命をのばすことになると覚えておきましょう。

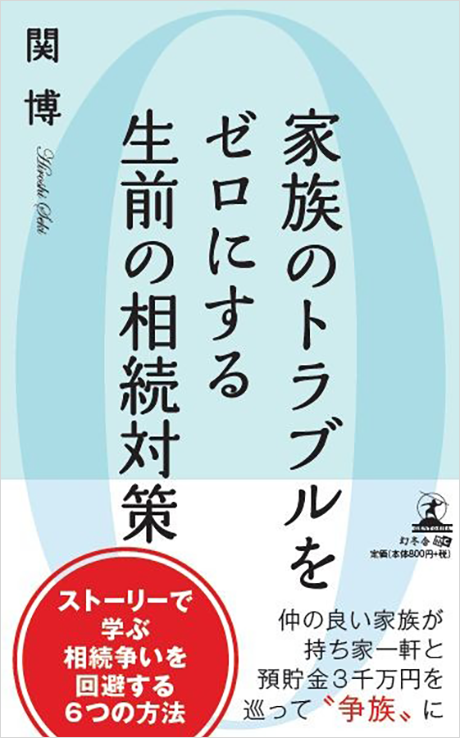

家族のトラブルをゼロにする生前の相続対策

相続争いを回避する6つの対策をストーリー風にしてわかりやすく解説しています。

・どうすれば公平に遺産分割できるのか?

・分けにくい持ち家をどう分ければいいのか?

・生前贈与をどのように活用したらよいのか?

・遺言書はどのように書いたらよいのか?

・自社株を誰に渡せば事業の円満承継ができるのか?

・認知症の不安は成年後見制度で解消できるのか?

はじめての相続・贈与の不安をこの本は解消します。